时代财经APP

企业第一财经读本

自动驾驶公司竞相IPO背后:研发投入远高于营收,2025年或成分水岭

自动驾驶公司如何破解亏损难题?

近日,自动驾驶公司毫末智行被传暂缓港股IPO,此前有消息称该公司考虑在2024年登陆港交所。

对此,毫末智行回应时代财经称,有关公司暂缓IPO的报道不实。毫末智行董事长张凯也对外表示,毫末智行没有暂停赴港IPO的计划,仍在进行中,具体的IPO时间应该是2025年。

相关人士告诉时代财经,毫末智行主要有三大业务,包括乘用车智能辅助驾驶产品、末端物流自动配送车以及智能硬件。其中,乘用车智能驾驶领域目前已推出七款HPilot乘用车智能驾驶产品,搭载车辆超20款。“除长城汽车外,毫末智行在2024年新获得两家主机厂合同,包含一家头部主机厂的量产订单。”上述人士说。

自动驾驶企业正竞相冲击IPO。

10月16日,智驾芯片“独角兽”地平线公告称,公司正式在港交所开启招股,拟于10月24日挂牌上市。地平线之后,小马智行也正在冲击“全球Robotaxi第一股”。它已于10月18日凌晨正式向美国证券交易委员会(SEC)递交招股书,计划在纳斯达克挂牌上市,股票代码为“PONY”。

来源:图虫创意

来源:图虫创意

文远知行也在近日更新了美股IPO招股书,并启动招股,计划在纳斯达克挂牌上市。从A股转战港股的纵目科技今年月3月28日递交招股书,冲击港股IPO。Momenta等也在冲击上市。

更早之前,“智驾芯片第一股”黑芝麻智能已于2024年8月成功登陆港交所。车载激光雷达提供商禾赛科技和速腾聚创也分别在2023年2月、2024年1月分别在美国和中国香港完成上市。

自动驾驶公司竞相冲击上市,却都在面临经营亏损的现实之痛。完成IPO上市后,如何破解亏损难题,仍是所有自动驾驶公司逃不掉的课题。

自动驾驶企业IPO浪潮汹涌

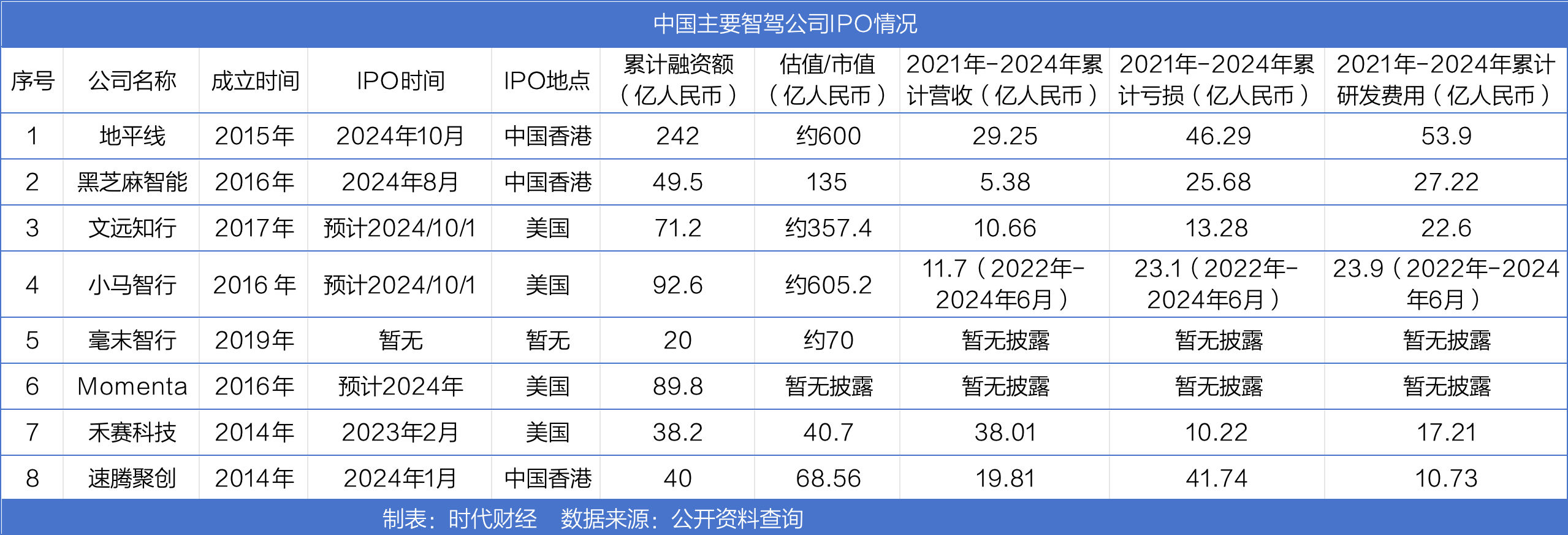

时代财经梳理了8家主要自动驾驶公司后发现,这些正在冲击或已完成上市的公司,仍然普遍面临亏损困扰。

被誉为中国智驾芯片头号玩家的地平线,是国内高阶智驾市场的龙头企业。高工智能汽车研究院发布的全阶智驾计算方案份额榜单显示,2024年上半年中国市场自主品牌乘用车搭载的智驾方案中,地平线以28.65%的市场份额位居第一,同时也是前视一体机计算方案市场(L2 ADAS)市场第一。

地平线是出货量最大的提供前装量产ADAS和AD解决方案的中国公司,过去9年,征程智能驾驶解决方案的整体出货量已达600万套。量产定点车型270+、量产上市车型130+、全球合作车企30+。据悉,目前前十大中国OEM均是地平线的客户。

尽管市占率稳居第一,地平线依然亏损。

时代财经统计的8家自动驾驶企业中,地平线是过去3年累计亏损最多的企业。招股书显示,2021年至2023年,地平线营收分别为4.67亿元、9.06亿元、15.52亿元。今年上半年,该公司实现营收9.35亿元,同比增长152%。2021年至2023年,地平线经调整亏损净额分别为11.03亿元、18.91亿元和16.35亿元,三年累计亏损超46亿元。

诸多自动驾驶企业难跨亏损大山。

已在广州、北京、上海、深圳等四地开通Robotaxi自动驾驶出行服务的小马智行,正冲击“全球Robotaxi第一股”。小马智行至今仍未实现盈利。

已完成IPO目标的黑芝麻智能、禾赛科技和速腾聚创,自上市以来股价持续走低。黑芝麻智能过去3年的累计营收仅为5.38亿元,但累计亏损却高达25.68亿元,近乎5倍于营收。黑芝麻如今的港股市值(截至2024年10月21日收盘)下滑到约合人民币135亿元,股价较今年最高点跌去超16%。

激光雷达硬件供应商禾赛科技和速腾聚创的财报表现稍好,其中禾赛科技过去三年的累计营收38.01亿元,同期累计亏损10.22亿元;速腾聚创过去三年累计营收19.81亿元,同期录得累计亏损41.74亿元。截至10月21日收盘,禾赛科技的股价仅为4.57美元,较IPO发行价19美元大跌76%,速腾聚创今年以来的股价也下跌近60%。

一家自动驾驶企业的内部人士陈小同(化名)告诉时代财经,目前冲击IPO的自动驾驶公司,成立时间普遍较长,有上市基础。“另一方面,股东也有变现需求。”陈小同说。

亏损难题何解?

一家头部自动驾驶企业的内部人士王君(化名)告诉时代财经,自动驾驶市场正向淘汰赛阶段过渡,玩家将越来越少,“研发投入大,需要大量资金”。

时代财经梳理8家自动驾驶公司的财务数据发现,多家企业的研发投入远高于营收。地平线过去3年的研发投入累计达53.9亿元,而同期累计营收仅为29.25亿元,研发投入是营收的近2倍。黑芝麻智能过去3年的研发投入甚至是总营收的超5倍。文远知行和小马智行的研发占营收比也都超过了2倍。

不断扩大的研发和有限的营收,或是造成自动驾驶公司盈利难的首要原因。

陈小同向时代财经分析,目前自动驾驶公司面临的主要问题,是自身高企的研发投入和车企不断缩减的预算之间的矛盾。“投入产出不成比例是目前最大的问题。”陈小同说,“自动驾驶公司的智驾收入是跟着车型的装配量走的,如果智驾车型销量不好的话,自动驾驶公司的收入自然上不去。再叠加消费者对高阶智驾功能支付意愿不强以及供应商账期等因素,自动驾驶公司的日子就更难过了。”

《2024麦肯锡中国汽车消费者洞察报告》中提到,在价格战的波及之下,虽然中国消费者对智能驾驶的接受程度在上升,但对智能驾驶的支付意愿出现了下滑。麦肯锡的调研结果显示,在受访者中,愿意对智能驾驶支付的用户占比,从2022年的42%下降到了28%。

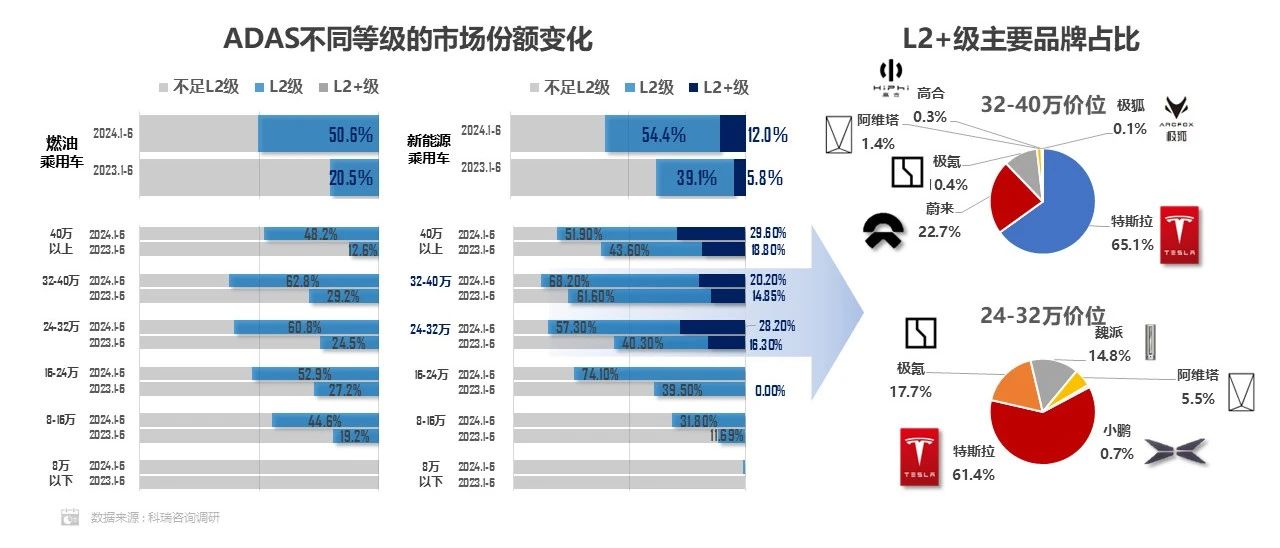

乘联会发布的《汽车智能网联洞察报告》显示,2024年1-6月新能源乘用车L2级及以上的辅助驾驶功能装车率达到66.4%,L2占比小幅提高,当前市场仍以高价车型装载为主,同时智能驾驶市场正处在加速渗透的窗口期,新车的装车率已经有了明显的提高。市场方面,目前ADAS市场竞争已经进入白热化阶段,只有头部Tier1才能保证盈利。其余企业均以扩大市场规模为主,来保证企业在竞争中不被淘汰。

来源:乘联会

来源:乘联会

对此,中汽院智能网联科技有限公司副总工程师杨良义也告诉时代财经,当前,在公共交通领域技术还不成熟,同时配套的管理措施、法律法规也不健全。产品实现规模化量产应用还有一段时间。在规模化量产前,自动驾驶公司仍然需大量、持续的资金和资源投入,以此维持企业生存和竞争力。

自动驾驶公司如何破解亏损难题?

王君告诉时代财经,随着技术成熟和渗透率的增加,预计在未来2-3年会出现盈利公司。杨良义分析表示,自动驾驶企业未来想盈利,首先是要解决眼前生存问题,通过将技术在辅助驾驶产品上先实现规模化量产,在特定区域内实现自动驾驶技术量产或通过资本市场获取持续资金支持,以此确保企业可以正常运营;其次,自动驾驶产品的方案,需要考虑规模化量产的各类关键要素有足够市场竞争力,例如:成本、安全性、可靠性等是否有优势 ;最后,还要考虑企业产品在现有或未来汽车产业链中的商业逻辑是否合理,是否有竞争力。

2025年,被认为是自动驾驶公司从亏损走向盈利的关键节点。小马智行招股书显示,预计2025年实现单车运营盈亏平衡(毛利转正),开始迈向Robotaxi大规模商业化。而整个行业层面,Robotaxi服务有望在2026年左右实现商业化。

全球咨询公司Frost & Sullivan(弗若斯特沙利文)预测,按GTV(交易额)计算,全球移动出行市场规模在2025 年将达到 4.5万亿美元,2030年将进一步增长至4.7万亿美元。中国预计将成为最大的Robotaxi服务市场,到2030年将会占全球Robotaxi服务市场份额的一半以上。

而对于高阶智驾市场来说,目前城区NOA的真实体验其实尚未达用户眼中的“可用”标准,离“爱用”更有距离。地平线创始人余凯认为“整个市场的竞争其实才刚刚开始,到2025年,城区NOA才能进入真正跨越鸿沟的竞争窗口期”。

时代财经

时代财经