时代财经APP

企业第一财经读本

宝万之争再现!中国宝安大股东30年首次易主粤民投,股权争夺战或一触即发

此次粤民投大举增持引发了市场对其争夺控股权的猜测,更使得宝安控股企业贝特瑞的股权之争浮上水面。

图片来源:图虫创意

图片来源:图虫创意

距离首次举牌仅一个月,中国宝安(000009.SZ)获粤民投旗下投资平台韶关高创二度举牌,由此,粤民投一跃成为中国宝安第一大股东。而自2月2日首次举牌以来,中国宝安涨幅已经接近40%。

图片来源:wind

图片来源:wind

这是中国宝安自1991年上市以来第一大股东首次易主。中国宝安旗下资产众多,加之股权分散,极易成为“野蛮人”狙击的对象,但富安控股一直稳坐第一大股东的宝座。

此次粤民投大举增持引发了市场对其争夺控股权的猜测,更使得宝安控股企业贝特瑞(835185.OC)的股权之争浮上水面。

复制“成大模式”,粤民投大举扫货

中国宝安是资本市场老八股,不少老股民应该都听说过。

“A股最有价值的举牌操作标的”、“石墨烯领军者!分拆上市价值500亿只是起步!”、“股价上蹿下跳,股民心惊肉跳”,这些贴在中国宝安身上的标签,使得中国宝安成为“野蛮人”觊觎的猎物。

粤民投成立于2016年,董事长由原易方达基金董事长叶俊英担任,首期创立股东共16家,包括贤丰控股、康美实业、华美集团、美的控股、盈峰投资、金发集团、星河湾、香雪制药、佳都集团、碧桂园、万和集团、海天集团、腾邦集团、华新集团、高新兴、立白集团。

值得注意的是,此前粤民投旗下的韶关高腾自2019年7月起连续增持辽宁成大(600739.SH)股权,最新持股比例已达到15.30%,为辽宁成大第一大股东。不过,韶关高腾承诺在一定期限内认可并尊重辽宁省国资委作为辽宁成大实际控制人的地位,且不通过任何方式单独或与其他方共同谋求对辽宁成大的实际控制权。

粤民投的此次投资颇为资本市场津津乐道,辽宁成大除传统主业外,其子公司成大生物也将登陆科创板,并且持有广发证券(000776.SZ)大量股权。有分析认为,此举不仅能享受成大生物上市的估值溢价,也有望增强对广发证券的话语权。2020年11月,辽宁成大成功超越吉林敖东,成为广发证券的第一大股东。

对比辽宁成大和中国宝安,其共同之处在于旗下资产众多。中国宝安以中国风投为平台,持有A 股马应龙,H股国际精密,新三板贝特瑞、大地和、成都绿金、友诚科技等多家企业的股份,同时在深圳、海南等地还拥有大量房地产项目,账面货值60亿左右。

但与辽宁成大相比,中国宝安分散的股权使其更容易成为“野蛮人”狙击的对象。

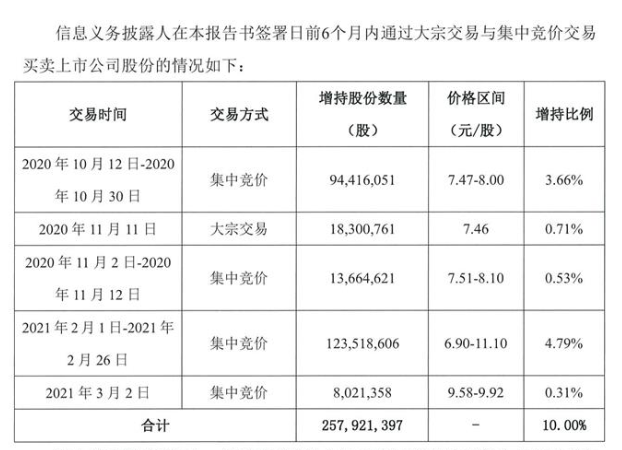

时代财经查询发现,粤民投旗下的韶关高创早在2020年10月便开始进场扫货,半月有余便增持9442万股,今年2月发布举牌公告以来,增持股份超1.3亿股,所持公司股份比例增至10%。

图片来源:中国宝安公告

图片来源:中国宝安公告

香颂资本董事沈萌在接受时代财经采访时表示,中国宝安的股权结构松散,第一大股东的持股量也不高,因此比较容易通过二级市场增持取得第一大股东的身份。

韶关高创在举牌公告中表示,此次增持是基于对上市公司未来持续发展的信心和对公司长期投资价值的认可,并计划在未来12个月内继续增持不低于100万股。

在韶关高创快速增持背后,也引发了市场对于股权争夺的猜测。此次粤民投通过韶关高创大幅增持,究竟是单纯的股权投资,还是意欲谋求对更大的话语权?

有分析人士认为,参考粤民投对辽宁成大的操盘手法,粤民投此番或并非意在谋求对中国宝安的控股地位,但粤民投目前与第二大股东持股比例极为接近,不排除中国宝安将上演激烈的股权争夺。

不过,沈萌则认为,粤民投举牌的目的是为了实际控制中国宝安,但是现有高管层不会轻易让粤民投拿到实际控制权。

早些年“宝万之争”闹得沸沸扬扬,为避免走上万科的老路,中国宝安早在2016年便修改公司章程防范“野蛮人”,增加了“金色降落伞”和“驱鲨剂”两个条款,增加了罢免公司管理层的难度,一度引发深交所关注。

中国宝安证券部工作人员对时代财经表示,目前公司的经营管理并无发生重大变化,韶关高创暂无参与公司的经营管理的计划。对于其他股东是否会增持公司股票,上述工作人员表示,暂时没有收到相关股东的消息。

实为贝特瑞股权之争?

除了股权之争,市场也有猜测认为,粤民投增持中国宝安,意在负极龙头贝特带来的估值溢价。

贝特瑞是全球领先的锂离子电池负极材料供应商,目前其在新三板的市值仅有180多亿,相比之下,其竞争对手璞泰来登陆A股后目前市值接近450亿。市场分析认为,精选层的低流动性限制了贝特瑞的市值增长空间,其具备在科创板上市的潜力,想象空间也更大。

贝特瑞成立于2000年,主营业务为生产经营锂离子电池正极材料和负极材料等,其拥有锂电池负极材料完整产业链,并在锂离子负极材料行业市场占有率位居世界前列。截至目前,中国宝安持有贝特瑞的股权比例约为76%。

贝特瑞客户阵容包括特斯拉、LG、松下、宁德时代等,实力不容小觑。2019年贝特瑞受到资金追捧,年涨幅接近4倍,但在2020年挂牌新三板精选层不久,贝特瑞便跌破发行价。不及预期的业绩以及持续为母公司“输血”显然拖累了贝特瑞的股价。

2020年的业绩快报,贝特瑞全年实现营收44.5亿元,同比增长1.35%;实现归母净利润4.88亿元,同比下降26.7%。而中国宝安2020年度业绩预告显示,公司预计实现营收100亿-110亿元,实现归母净利润6.5亿-7.8亿元,同比增长115.85%-159.02%。

不过,中国宝安归母净利润上市主要来自于投资收益等,其中包括处置子公司投资收益约4亿元,证券、股权投资收益及公允价值变动收益约5亿元。中国宝安预计,其扣非后净亏损达到1.2亿-2.5亿元。

从2017年-2019年净利润来看,贝特瑞净利润分别为3.36亿元、4.81亿元、6.66亿元,中国宝安分别为1.33亿元、2.14亿元、3.01亿元。除了贝特瑞的“输血”,中国宝安近年来一直靠着“卖子、卖地”维持稳定的业绩。

在此背景下,转板成为贝特瑞大小股东的心声。甚至有股民直言,“宝安股权之争实际上市贝特瑞股权之争”。

时代财经以投资者身份致电贝特瑞,其证券部工作人员表示,目前新三板精选层挂牌企业转板上市的规则已落地,但公司情况较为特殊,同时还属于上市公司的子公司,是否需要满足分拆上市规定仍有待监管明确。

“中国宝安的第一大股东变更暂时对公司没有影响,公司目前仍是无实控人的状态。如果公司符合转板的条件,到科创板上市也是我们考虑的方向。”上述工作人员表示。中国宝安的工作人员也表示,只要利于贝特瑞发展的举措,公司都会予以支持。

时代财经

时代财经