时代财经APP

企业第一财经读本

微创要造医疗“航母”:疯狂分拆子公司,心通医疗上市首日市值暴涨至500亿

医疗器械营销培训专家王强2月5日对时代财经表示,微创可以在背后为心通提供强大的支持,这就是心通最大的优势所在。

专注于“生产上市公司”的微创医疗又拆分一家子公司上市。

图片来源:视觉中国

图片来源:视觉中国

2月4日,港交所今年内首只未盈利的生物科技公司心通医疗-B(02160.HK)上市,微创医疗(00853.HK)的资本版图再落一子。据了解,心通医疗本次赴港IPO发行价为12.2港元/股,募资总额达23.56亿港元。

头顶“微创系”光环,心通医疗开盘涨超81%,上市首日市值一度站上500亿港元。截至2月4日收盘,心通医疗报收18.8港元/股,首日涨幅为54.10%,总市值444.84亿港元,接近微创医疗总市值的一半。

但次日心通医疗就下跌。截至2月5日下午收盘,心通医疗报收17.18港元/股,跌幅达到8.71%,总市值与前一天的最高值相比,蒸发了近100亿港元。

图片来源:雪球

图片来源:雪球

低价杀四方

心通医疗是微创医疗旗下专注于心脏瓣膜疾病领域的公司。

截至目前心通医疗仅有三款已经实现商业化的产品,分别是自主研发的第一代经导管主动脉瓣植入(TAVI)产品VitaFlow,以及VitaFlow的配套产品Alwide瓣膜球囊扩张导管、Alpass导管鞘。心通医疗还是国内唯一一家全面提供自主研发互补性TAVI手术配套产品的医疗器械企业。

根据弗若斯特沙利文报告,全球主动脉瓣狭窄患者预计将从2019年的1970万例增长至2025年的2210万例,年复合增长率为14.3%,因此,预计全球TAVI是市场规模将从2019年的48亿美元(约合323亿元)增长至2025年的100亿美元(约合673亿元)。

与美国等发达国家相比,中国TAVI市场渗透率明显不足。2019年中国进行了约2400例TAVI手术,渗透率为0.3%,而同年,美国进行了约66800例TAVI手术,渗透率为23.4%。预计未来五年内中国TAVI手术量将以60.7%的年复合增长率发展,2025年中国TAVI市场有望增长至50.56亿元人民币。

这个未来的百亿级市场吸引了众多玩家早早布局。

截至目前,国内获批的TAVI产品有5款,包括上述的心通医疗VitaFlow,国际心脏瓣膜巨头爱德华的Sapien XT,启明医疗(02500.HK)的VenusA-Value,杰成医疗的J-Value以及沛嘉医疗(09996.HK)的Taurus One。

此外,佰仁医疗(688198.SH)、乐普医疗(300003.SZ)、赛诺医疗(688108.SH)和蓝帆医疗(002382.SZ)等上市公司也在此赛道上有所布局。

从市场占有率来看,心通医疗并不是龙头。

2017年,启明医疗的VenusA-Value获得国家药监局批准,成为首个在中国上市的经导管主动脉瓣置换术产品,占先发优势。而心通医疗的VitaFlow则于2019年7月获得批准,落后启明医疗两年。

根据弗若斯特沙利文报告,按照2018年手术植入量计算,启明医疗占据中国市场79.3%的份额。

不过背靠“微创系”的心通医疗,入场大打“价格牌”。

根据心通医疗招股书,VitaFlow的价格为19.6万元/套,而启明医疗、杰成医疗的同类产品报价分别为24.8万元/套和25万元/套,进口代表爱德华报价更是高达38万元/套。

心通医疗的毛利率也远低于竞争对手。

根据中报,启明医疗的毛利率高达83%。而心通医疗招股书披露,2020年1-7月,VitaFlow的销售毛利为2100万元,毛利率仅43.3%。

不过心通医疗的低价策略初见成效。

根据亿欧报道,2020年上半年,启明医疗销量707套,心通医疗招股书显示2020年前7个月销量达到601套,市占率增长较快,未来大有反超启明医疗的趋势。

医疗器械营销培训专家王强2月5日对时代财经表示,微创为心通提供强大的支持,这是心通最大的优势所在。“像杰成医疗等由技术专家成立的公司,虽然有技术优势,但在外部投资、内部管理等方面可能面临短板。”

医疗“航母”初具雏形

心通医疗不是微创医疗分拆的第一家子公司。

2019年微创医疗旗下主攻主动脉及外周血管介入医疗器械的公司心脉医疗(688016.SH)在科创板挂牌上市,截至2月4日收盘,心脉医疗总市值接近200亿元。

但微创医疗的野心不止于此。

2020年的最后10天里,微创医疗连续宣布,旗下医疗机器人子公司和电生理子公司已经分别签署上市辅导协议,计划赴科创板上市。(点击查看时代财经报道)

2020年8月和9月,在完成新一轮融资后,微创电生理和微创医疗机器人的估值已经达到48亿元和225亿元。

如果上述分拆IPO计划全部顺利完成,微创医疗将可能成长为总市值超2000亿元的医疗“航母”。

截至2020年6月30日,除了心脉医疗,微创医疗已经分拆或有分拆计划的子公司皆处于研发阶段,尚未实现盈利。

深圳中金华创基金董事长龚涛龚涛2月5日对时代财经表示,“微创医疗拆分这些业务一方面可以降低单个项目研发失败导致母公司系统性风险或者股价异常波动,另外一方面可以再融资,不受上市企业融资次数和规模的限制。”

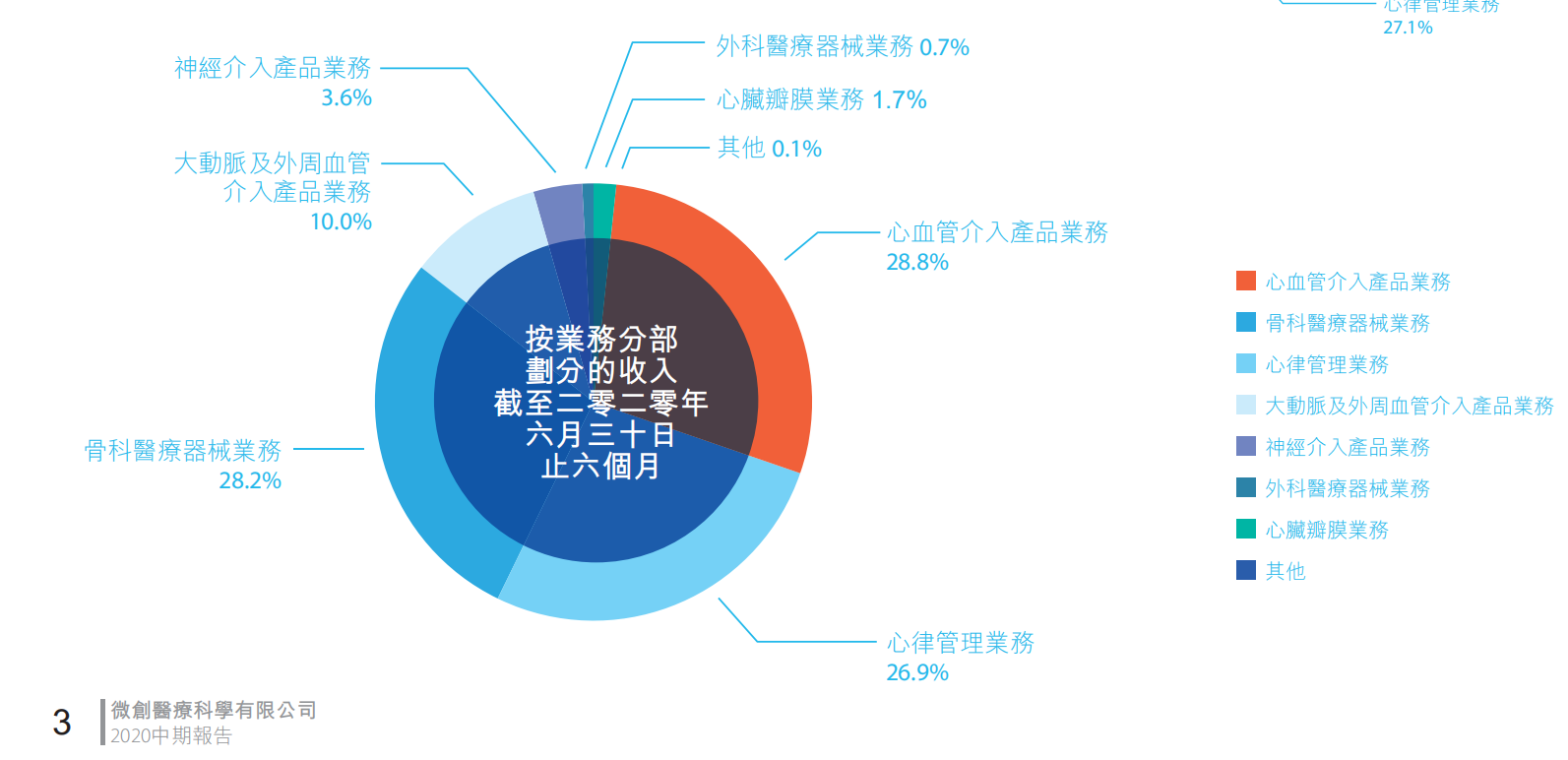

根据2020年中报,心通医疗的心脏瓣膜业务仅占微创医疗总营收的1.7%,电生理业务只占总营收的0.1%,而医疗机器人业务暂时还未有实现商业化的产品。

微创医疗母公司仍然保留了最赚钱的支柱业务。心血管介入产品业务、心律管理业务、骨科医疗器械业务分别占微创医疗营收的28.6%、26.9%和28.2%。

图片来源:微创医疗财报

图片来源:微创医疗财报

王强认为,微创未来可能会保留上述“现金牛”业务作为上市公司的业绩支撑,除此以外则会更倾向于作为一个提供投资、管理、营销、咨询等服务的平台而存在。

“微创本身的体量很大,如果要全部把这些子公司归拢起来的话,对微创来说经营风险会很大,企业结构也会变得很臃肿。”王强说。

然而,留下来的这些业务却也面临着集采降价的风险。

在2020年11月的首轮国家冠脉支架集采中,微创医疗Firebird2和Firefisher两款洗脱钴基合金支架系统分别以590元/支和750元/支,降价幅度超90%。

而下一轮国家组织医用耗材集采又击中了微创医疗的另一个老业务——骨科医疗器械。根据国家医保局医药价格和招标采购辅导中心2020年11月下发的《关于开展高值医用耗材第二批集中采购数据快速采集和价格监测的通知》,人工膝关节、人工髋关节等6个品类已经被纳入第二批医用耗材采购清单。

但在龚涛看来,集采对于制造企业的影响不大。“参与集采的产品一般都是成熟的产品,存在技术门槛不高、保护即将到期或者同类产品同质化严重等问题,而对于研发类型的公司来说,高定价的新型专利产品才是底气。”

时代财经

时代财经