时代财经APP

企业第一财经读本

套现万达股权背后的首富交集:杨惠妍家族放话要清仓,与王健林数百个广场物业合作存变数

转让完成后,碧桂园物业香港仍然持有0.31%珠海万达股份,但未来有意沽清全部股份。

图源:图虫创意

图源:图虫创意

在对万达的这一趟投资中,“碧桂园系”纷纷选择停船上岸。

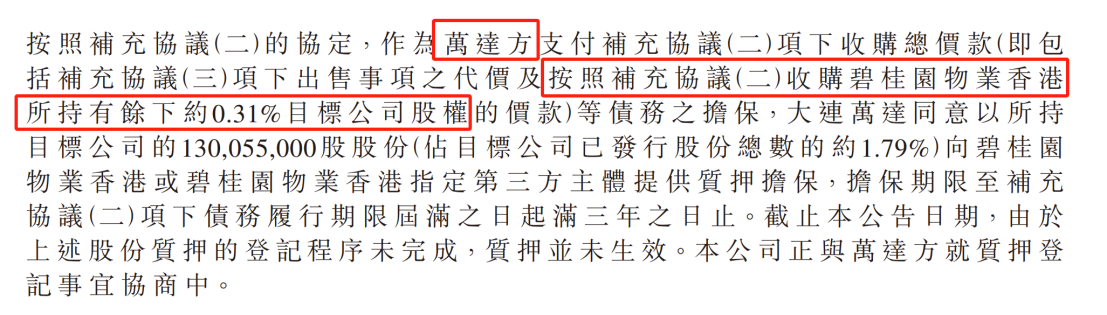

9月25日早间,碧桂园服务(6098.HK)披露,旗下公司碧桂园物业香港计划向万达方出售大约1.08亿股珠海万达股份,占珠海万达全部股本将近1.49%,代价约为31.42亿元。

转让完成后,碧桂园物业香港仍然持有2210.94万股珠海万达股份,约占珠海万达全部股本的0.31%,但碧桂园服务有意沽清全部股份。

图源:碧桂园服务公告

图源:碧桂园服务公告

这笔投资要追溯到2021年7-8月,当时,珠海万达的控股股东大连万达商业管理集团股份有限公司(下称“大连万达商管”)与22家投资机构签订协议,为珠海万达引入高达380亿元的战略融资,并签下最迟要在2023年完成上市的对赌协议,而碧桂园服务和碧桂园均在此时以投资者的身份入局。

对赌协议约定了珠海万达的上市时间,然而,许诺迟迟未能兑现,在对赌大限压顶之际,大连万达商管与大部分投资者签下了新的投资协议。此时,部分原有的投资者决定先从万达这艘巨轮中“下船”。

去年12月,碧桂园服务的兄弟公司碧桂园已先行宣布“套现”,计划卖出珠海万达全部股份,同月,永辉超市也公布了所持大连万达商管股份的出售计划。

你看上我的钱,我看上你的物业

此次计划转让的1.08亿股珠海万达股份标价31.42亿元,这些股份的初始购买价约为26.81亿元,一买一卖,碧桂园物业香港可以获得将近4.61亿元的差额(未扣除出售事项有关的专业费用及其他相关费用)。

根据此前相关协议的约定,在计入碧桂园物业香港入股珠海万达之后取得的分红的情况下,万达方应保证碧桂园物业香港对1.08亿股股份的投资,能够实现8%的税后年化内部收益率,取得收益的形式为现金。

相关交易将在不晚于今年12月31日时完成,买家为万达方自行或指定第三方。时代财经了解到,万达方指的是珠海万达的股东珠海万赢和大连万达商管,其中,大连万达商管是珠海万赢的控股股东,亦是珠海万达的控股股东。

此次1.08亿股转让完成后,碧桂园物业香港仍然持有2210.94万股珠海万达股份,约占珠海万达全部股本的0.31%。

不过,时代财经留意到,碧桂园服务并不打算将剩余股份留在手中,此前的相关协议约定由万达方继续接手。

碧桂园服务之所以选择与万达“分手”,是为了战略聚焦和收缩财务性投资规模,按投资退出计划回售股份,而回笼资金将“用作一般运营资金及董事会批准的其他用途”。

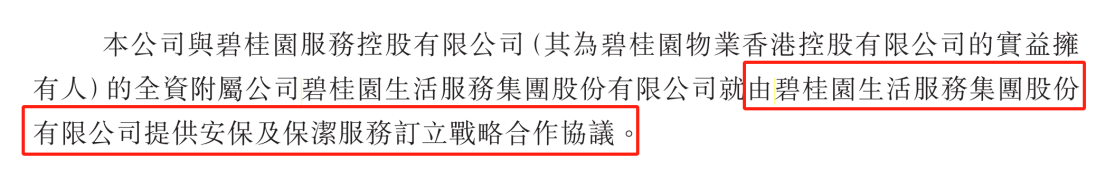

值得注意的是,碧桂园服务与珠海万达的合作并非简单的财务投资。在此前发布的招股书中,珠海万达提到了与碧桂园服务的战略合作,珠海万达的安保及保洁工作由碧桂园服务的全资附属公司碧桂园生活服务集团股份有限公司提供,双方就此订立了战略合作协议。

图源:万达招股书

图源:万达招股书

珠海万达公布的资料显示,截至2022年12月31日,珠海万达管理472个商业广场,在管建筑面积达6560万平方米。其中,184个由独立第三方拥有,占在管商业广场总数的38.98%。截至2022年12月31日,珠海万达另有181个储备项目,包括163个独立第三方项目。

关于是否会进行新的投资,以及碧桂园服务退出投资是否会影响物业服务的合作,截至发稿,碧桂园服务未向时代财经予以回应。

部分投资者撤退,王健林等来救兵

与碧桂园服务相比,陷于债务危机的碧桂园似乎更需要这笔资金。

去年12月,碧桂园先行发布公告,间接全资附属公司金逸环球计划向万达方(注包括珠海万达、大连万达商管、珠海万赢)出售所持有的珠海万达全部股份,占珠海万达全部股本的1.79%。

这是一单亏本生意。2021年7-8月,碧桂园以与碧桂园服务相同的价格入股了珠海万达,即32.3亿元;而如今退出投资,转让价格仅仅30.69亿元。碧桂园预期相关交易累计录得综合亏损约1.6亿元(即转让代价与初始投资成本的差额),所得资金将用于境外债务重组。

选择退出的投资者,钱袋子都不太宽裕。去年12月,永辉超市公布,计划向大连御锦贸易有限公司出售所持有的大连万达商管全部3.89亿股股份,价格为45.3亿元,永辉超市预计完成交易后,公司整体收益为6.12亿元。

永辉超市称出售的目的“是为了盘活公司资产,符合公司缩小投资规模战略”。不过,在市场看来,永辉超市此番操作的另一原因是盈利能力下降和资金压力增加,是传统超市在经营压力之下不得已而为之的选择。

大连万达商管是珠海万达的控股股东。在万达推出珠海万达这个上市主体之前,在A股冲击IPO屡战屡败的主体是大连万达商管。大连万达商管和珠海万达同为商业地产公司,它们的主要区别在于大连万达商管是重资产模式,持有及运营商业物业;而珠海万达是大连万达商管旗下的轻资产运营管理平台。

大连万达商管原名为大连万达商业地产股份有限公司(下称“万达商业”)。2016年,由于股价长期低迷,王健林选择将万达商业私有化,为了成功退市,王健林找来多个财团“救急”,同时签下对赌协议承诺回A上市。只是后期市场变幻莫测,上市之事久未能成,多年来,对赌的阴霾和资金的压力始终缠绕着王健林。

2021年,万达的上市主体变成珠海万达,上市目的地也由A股重新转向港交所。2021年10月至2023年12月,珠海万达先后四次向港交所递交上市申请,但上市进程并未有明显的推进。

2023年公布的最新申请资料显示,2020年、2021年及2022年,珠海万达的在管商业广场(不包括停车位)平均出租率为98.6%;收入分别为171.96亿元、234.81亿元及271.2亿元;净利润分别为11.12亿元、35.12亿元及75.33亿元。

最后一次上市失败的同时,对赌大限也步步逼近,王健林又一次火烧眉毛,却又一次化险为夷。

去年12月12日,与太盟投资集团及其他投资者针对珠海万达的新投资协议落地,新的投资不再就上市设置对赌协议,此外,原有的绝大多数投资人保留了对珠海万达的投资,只是时过境迁,部分投资者选择撤退。

碧桂园系的退出是否会对公司的经营产生影响,以及谁将接手“碧桂园系”沽出的股份,就相关疑问,时代财经向万达发去采访提纲,但截至发稿时未获回复。

时代财经

时代财经